みんさん、楽天証券で日本株持ってますか。

その日本株、貸し出して賃借料をもらえる貸株サービスがあるのをご存知ですか?

楽天証券で持っている日本株で貸株サービス使ってみた。

楽天証券の貸株とは

楽天証券の貸株とは、自分が持っている株を楽天証券に貸しだすことで金利を受け取るサービスです。

楽天証券に株をレンタルしてレンタル料をもらうイメージです。

貸株サービス 楽天証券

https://www.rakuten-sec.co.jp/web/domestic/lending/

貸株のメリットってなに?

貸株サービスのメリットをまとめると

- 貸株金利を得られる

- 株主優待、配当金ももらえる

- 貸株中でも売却可能

があげられます。

貸株対応銘柄は?金利は?

楽天証券で貸株ができるのは、国内取引所上場の銘柄が対象となってます。

楽天証券のサイトで確認できますよ。

最新の貸株金利情報 楽天証券

https://www.rakuten-sec.co.jp/web/domestic/lending/rate.html

貸株として貸出しできる銘柄の中には、年率1%以上のものが714銘柄 、年率15%以上が1銘柄 あります。

2023年6月19日時点

詳しくは下記参照。

貸株サービス 取扱銘柄 楽天証券

https://www.rakuten-sec.co.jp/web/domestic/lending/lineup.html

計算日の賃借料

=時価総額 × 貸借料率÷365 (小数点以下第2位未満を切り上げ)

計算期間の賃借料

=当該計算期間における各計算日の貸借料の合計額(円未満切り上げ)

時価総額

=貸借数量 × 対象銘柄の計算日における時価

株主優待や配当金はもらえる?

通常、株を貸し出してしまうと株主の権利も貸出先に移転してしまいます。

つまり実質株主が楽天証券へいってしまう。それだと株主優待や配当金は貸株中はもらえませんね。

でも楽天証券の貸株には、株主優待、配当金がちゃんともらえる設定があります。

逆にこの設定をしておかないと、貸株で株主優待や配当金はもらえなくなるので注意。

楽天証券 貸株サービス3つの株主優待、配当金受け取り設定

貸株中の株主優待や配当金をどうするか3つの設定から選択可能。

貸し出す株の銘柄ごとに個別設定が可能なので銘柄の特性にあわせて設定できます。

また貸出中に設定変更も可能です。

| 金利優先 | できるだけ多くの貸株金利を得たい方向け |

| 株主優待優先 | 貸株もしながら株主優待もほしい |

| 株主優待・予想有配優先 | 貸株をしながら優待も配当金もほしい |

金利優先 の特徴

- 株式の自動返却はおこなわれない

- 権利確定日の貸株金利が通常の5倍になる

- 配当金は、配当金相当額として預り金に入金される

- 株主優待は受け取ることができない

株主優待優先 の特徴

- 株主優待の権利確定日に自動的に株式が返却される

- 株主優待情報がない場合は、配当金は配当金相当額として預り金に入金される

株主優待・予想有配優先の特徴

- 株主優待や配当金の権利確定日に、自動的に株式が返却される

単元未満株は貸し出せる?NISAは?

楽天証券の貸株サービスは、単元未満株では貸出できません。

また対象講座も、特定口座、一般口座となりNISA口座は対象外となります。

貸株デメリットとリスク

貸株サービスは、一見いいことだらけに見えます。

でも良いことばかりじゃない。貸株のデメリットとリスクも抑えておきましょう。

貸株には下記3つのデメリット リスクが考えられます。

- 株の保有期間が途切れる

- 配当金相当額は雑所得になる

- 楽天証券の信用リスク

株の保有期間が途切れる

株主優待のなかには、「継続保有特典」とよばれ株の保有年数が長いほど、優待内容が優遇されるものがあります。

もし「継続保有特典」のある株を貸出したばあい、この継続保有の年数が途切れてしまう可能性があります。

万が一を考えると、「継続保有特典」の株で貸株をしないほうがいいでしょう。

継続保有特典の株は、楽天証券内でも検索可能です。

「国内株式」>「株主優待」から「継続保有特典」にチェックを入れて検索

配当金相当額は雑所得になる

楽天証券の貸株で、「金利優先」「株主優遇優先」設定時に、配当金に変わって支払われる配当金相当額。

この配当金相当額とはいったいなんでしょう?

まず配当金と配当金相当額では、税区分が異なります。

| 税区分 | 受取方法 | |

| 配当金 | 配当所得 | 3通り |

| 配当金相当額 | 雑所得または 事業所得 | 証券口座へ入金 |

配当金は、税区分が配当所得となり確定申告で税控除がうけられます。

対して配当金相当額は、税区分が雑所得または事業所得となり、税控除はうけれません。

また配当金は、受取口座としてNISA口座の指定が可能。そのため非課税で配当金の受取が可能です。

楽天証券の信用リスク

楽天証券の貸株サービスは、あなたの株を楽天証券が借りて他所の証券会社へ貸し出します。

その貸出先が破綻した場合は、どうなってしまうのでしょうか?

出先が破綻した場合、当社は返済日までに株券をお返しできるように、あらゆる方法で株券の調達に努めますが、返済日に遅れた場合には「株券等貸借取引に関する基本契約書」に基づき、遅延損害金をお支払いいたします。

https://faq.rakuten-sec.co.jp/2134018

楽天証券があらゆる方法で、株券を回収してくれるようですが

株券をお返しできない場合には金銭での精算となります。なお、これらの場合、株主として得られる権利(優待、議決権等)は、お客様が取得できない場合があります。

100%株券がかえってくる保証の記載はありません。

さらに

当社が破綻した場合、貸出した株式は分別保管および投資者保護基金の対象外となりますので、株式が返却されない可能性があります。

楽天証券が破綻した場合。貸株は投資者保護基金の対象外となってしまいます。

貸株にも相応のリスクがあることを知っておきましょう。

貸出先や楽天証券が破綻した場合に株券は戻ってきますか? 楽天証券

https://faq.rakuten-sec.co.jp/2134018

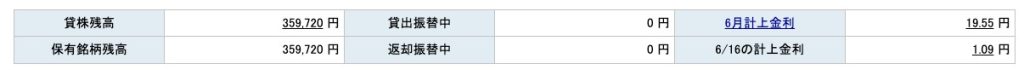

じっさいに楽天証券の貸株サービスつかってみた結果

では、じっさいの楽天証券の貸株ってどんな感じなのか

お見せします。

楽天証券で持っている日本株はすべて貸株サービスで貸出しました。

貸株の設定はすべて、「株主優待・予想有配優先」 にしています。

貸株金利は、0.1%、1銘柄だけ0.3% という状況です。

2023年6月17日時点

| 貸株残高 | 359,720 円 |

|---|---|

| 6月計上金利 | 19.55円 |

| 6/16の計上金利 | 1.09円 |

という感じです。

2023年6月、全体的に好調な株高に助けられて、1日約1円の金利を得てます。

多いと感じるか

少ないと感じるか

それはアナタしだいです。

長期保有ならあり。リスクもある。

ただ株を買って保持しておくだけでなく、楽天証券に貸してレンタル料をもらいましょう、というのが楽天証券の貸株サービス。

日本株を長期保有して寝かしておくのであれば、株主優待・予想有配優先 設定で貸株をしてもよいかも。

でも 貸株が権利確定日に自動返却されるのも条件があります。せっかくの株主優待や配当金がパーになってしまう可能性もゼロじゃない。

それなりの株主優待、配当金が見込めて、特定口座で長期保有しておく日本株を持っているのであれば楽天証券 貸株サービスはおすすめ。

わたしみたいに、貸株レンタルが月額30円そこそこの場合、株主優待と配当金のほうがはるかに大きい。

得られるメリットより、万が一の場合のデメリット、リスクのほうが大きすぎる。

継続するかどうか、迷うところ。

貸株サービス 楽天証券

https://www.rakuten-sec.co.jp/web/domestic/lending/